|

发端于网络举报的“奥凯电缆事件”,撕开了电缆行业的一道口子,这个行业的竞争生态也引发了关注。

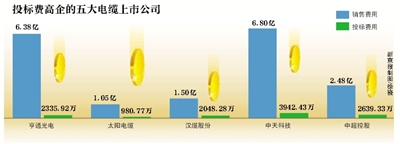

由于2016年年报未披露完毕,为此新京报记者选取2015年年报作为素材进行分析。据i问财数据,A股主营业务包含电缆的上市公司有47家。在47家电缆行业上市公司中,销售费用中多包含投标费用,不少在千万元以上。

与此同时,新京报记者发现,最低价竞标是电缆行业流行的竞标方式。“一些企业为了中标不择手段,在中标后,便想尽办法降低成本,牺牲质量,造成隐患。”有业内人士表示。

有业内人士透露,由于行业的特殊性,应收款回款较慢是行业每年比较头疼的问题。记者发现,A股电缆行业上市公司,应收款占营收比例高企,47家电缆行业上市公司中,有20家应收账款占营收比例高于40%,这也造成了一些企业资金链的问题。

应收账款营收占比逾4成电缆上市公司

公司占比

中能电气145%

红相电力88%

明星电缆80%

智光电气74.9%

摩恩电气63.89%

通光线缆61.36%

中利集团57.86%

中超控股56.82%

合纵科技48.94%

盛洋科技48.39%

北京科锐47.83%

深圳惠程46.49%

汇源通信45.73%

金信诺44.65%

睿康股份44.52%

特发信息42.55%

通鼎互联42.45%

汉缆股份41.94%

(来自2015年年报,整理:徐伟)

“不肯牺牲质量的公司,竞标时很苦恼”

3月21日,奥凯电缆负责人王志伟公开道歉称,在(西安)地铁三号线招标过程中,采用低价竞标的方式获取订单,在生产过程中,为了获得一定的利润,降低了成本,造成了产品不合格。

参与招标,是电缆行业主要的销售模式。2016年下半年,扬州曙光电缆在招股书中提到,电线电缆产品的目标市场主要集中在电力、石化、铁路、城建、机场等国家重点行业,客户对产品的安全性、可靠性、耐用性要求高,通常以招标的形式进行采购。

明星电缆也在2015年年报中称,公司自成立以来一直采用直销的销售模式,主要通过招投标方式和客户签订购销合同;红相电力对销售模式解释为:公司客户主要采用招标模式进行采购,而销售订单主要通过招投标方式获得。

新京报记者发现,在A股电缆行业上市公司中,招标费用是普遍存在的一个会计科目。

如太阳电缆2015年投标费用980.77万元,仅次于同年销售费用中的运杂费、职工薪酬,位列第三;汉缆股份中标服务咨询费2048.28万元,占同期销售费用的七分之一;中天科技中标费3942.43万元;亨通光电招标费2335.92万元;中超控股管理费用中的投标及标书费2639.33万元。

这些投标费用在了哪里?一位西安电缆从业人士称,在招标过程中,会涉及标书费、咨询费等。有些公司甚至会将招标业务外包,因此会产生一定佣金,“招标费并没有统一的规定,标的大小、种类等也会致使招标费多少不一。”

一位电缆上市公司副总称,电缆行业进入门槛低,因此企业数量多,造成产能过剩,企业就吃不饱,因此出现了交易中一些不规范的地方。前述西安业内人士对此表示,“在产能过剩的行业,处于买方市场。卖方议价能力弱。”

据统计,截至2013年底中国电线电缆行业内的大小企业达1万家之多,规模以上企业就有3794家。

上述西安电缆从业人士告诉新京报记者,低价竞标在电缆行业普遍存在。在他看来,这种现象尤为尴尬,如果不是最低价中标,可能滋生腐败,但实行最低中标价,可能导致偷工减料。“一个企业只有获得合理利润之后,才能生存和发展。如果把价格压低,其自然会从别的渠道想办法。”